当地时间4月30日至5月1日,“股神”巴菲特的伯克希尔哈撒韦公司(下称“伯克希尔”)2022年年度股东大会将在内布拉斯加州的奥马哈市举办,这将是新冠疫情两年多以来首次回归线下。

每年的巴菲特股东大会都是一场盛会,被人戏称为“投资界春晚”和“伍德斯托克音乐节”。为了聆听这位“奥马哈先知”和他的亲密伙伴芒格的投资智慧,每年都有数万人涌入巴菲特的家乡小城,挤爆当地的酒店和餐厅。

今年以来,在通胀高烧不退之际美联储开始收紧货币政策,叠加俄乌冲突对全球市场的冲击,美股震荡下行。相比之下,伯克希尔的股价逆势上扬,A类股股价在3月份历史首次突破50万美元/股大关。巴菲特近期频繁出手,先是大幅增持石油公司,随后又斥巨资收购保险公司、增持惠普。

在风云变幻的市场大环境下,泰斗们的看法显得更为珍贵。现年92岁的巴菲特和98岁的芒格将再度搭档亮相,他们在股东问答环节分享的思考,无疑将成为全球投资者认真做笔记的内容。

专门研究巴菲特投资哲学的马里兰大学金融学教授大卫·卡斯(David Kass)在邮件采访中对《每日经济新闻》记者分析指出,近期的宏观大势肯定是股东密切关注的话题,还有一部分问题将聚焦在伯克希尔的投资动向上。

与往年相比,今年的巴菲特股东大会将有哪些不同?

今年的股东大会将在奥马哈市最大的表演和会展综合场馆CHI Health Center举办,疫情前的2019年股东大会也在这个场馆举办。

2020年的股东大会正值疫情暴发后的严峻阶段,巴菲特和他的副手格雷格·阿贝尔只能采取在线问答的形式,芒格甚至未能到场。2021年的股东大会继续转移线上,但为了方便芒格参加而将地点放在了芒格居住的洛杉矶,这是股东大会首次在奥马哈以外的地点举行。

今年这场股东大会是疫情暴发以来首次回归线下。同此前一样,这次为期三天的股东大会安排地满满当当。4月29日周五,参会人员办理好手续后即可进入场馆参加股东购物日活动,届时伯克希尔旗下的公司会展出和打折出售商品,其中波仙珠宝的股东折扣幅度很大,每年都是挤得人满为患。5月1日的活动亮点是伯克希尔旗下布鲁克斯体育公司赞助的5公里健步跑,以及波仙珠宝的又一场股东专属购物环节。

4月30日则是正式的股东大会和重磅问答环节,届时巴菲特和芒格两位老搭档将进行长达6小时的马拉松式问答环节。巴菲特在邀请函中表示,重回面对面问答环节他“感觉非常好”。

值得注意的是,巴菲特去年非正式指定的CEO接班人、负责伯克希尔非保险业务的副董事长格雷格·阿贝尔将再次登台,而“第二顺位”接班人、负责保险业务的阿吉特·贾因也将参与问答。

巴菲特 图片来源:视觉中国-VCG111336065235

本次让两名接班人同台回答股东提问,显露出逐步交班的节奏,甚至有华尔街分析人士预测,巴菲特可能会在本次大会上给出退休时间表。

大卫·卡斯在邮件采访中向《每日经济新闻》记者指出,不排除巴菲特在会上宣布退休时间表的可能性,“但我预计不会宣布,如果真宣布了我会非常惊讶。”

根据邀请函的信息,今年问答环节一共要处理约60个问题。问题来源有两个:一是随机选取会议现场的股东自由提问,二是由美国商业新闻频道CNBC的主持人Becky Quick挑选未到场股东提交的问题。

巴菲特表示,他们四人事先不会知道会面临哪些问题,不过预计股东和主持人会提出一些尖锐的问题,而他们对此表示欢迎。不过巴菲特还是提前约法三章,要求现场股东不要问伯克希尔买卖了哪些股票,“尽管这些信息都是公开的,但我们不会讨论我们做决定的过程”。此外,四人也不会回答政治问题。

今年的股东大会将连续第七年在网络上直播。据邀请函信息,下一次股东大会时间定为2023年5月6日。

与股东大会同时回归的还有巴菲特的慈善午餐拍卖活动,这将是第21次也是最后一次巴菲特午餐拍卖。据悉,拍卖将于6月12日在eBay上开始,于6月17日结束,起拍价为25000美元,中标者可以携带多达七位客人与巴菲特共进午餐,讨论投资等话题。

虽然在大会开始前巴菲特自己也不知道股东会提哪些问题,不过也有不少人给出了热门话题的猜测。大卫·卡斯在邮件采访中对《每日经济新闻》记者分析指出,近期的宏观大势肯定是股东密切关注的话题,包括伯克希尔如何看待高通胀和美联储收紧货币政策对经济、金融市场和伯克希尔投资前景的影响、俄乌冲突下伯克希尔的投资策略、是否担忧新的新冠病毒变体给美国和全球经济产生重大影响等。

大卫·卡斯带学生去过10次巴菲特股东大会现场,今年大会期间他将在马里兰大学给学生开一场现场直播,解析股东大会上的问答。

大卫·卡斯在邮件中向每经记者表示,还有一部分问题将聚焦在伯克希尔的投资动向上。截至2021年底,伯克希尔账面上的现金达到了1440亿美元。大卫·卡斯指出,巴菲特此前曾表示过,伯克希尔要留出至少400亿美元以保证在严重的经济下行时期能有充足的现金,这意味着伯克希尔手里有约1000亿美元可以拿出来投资。

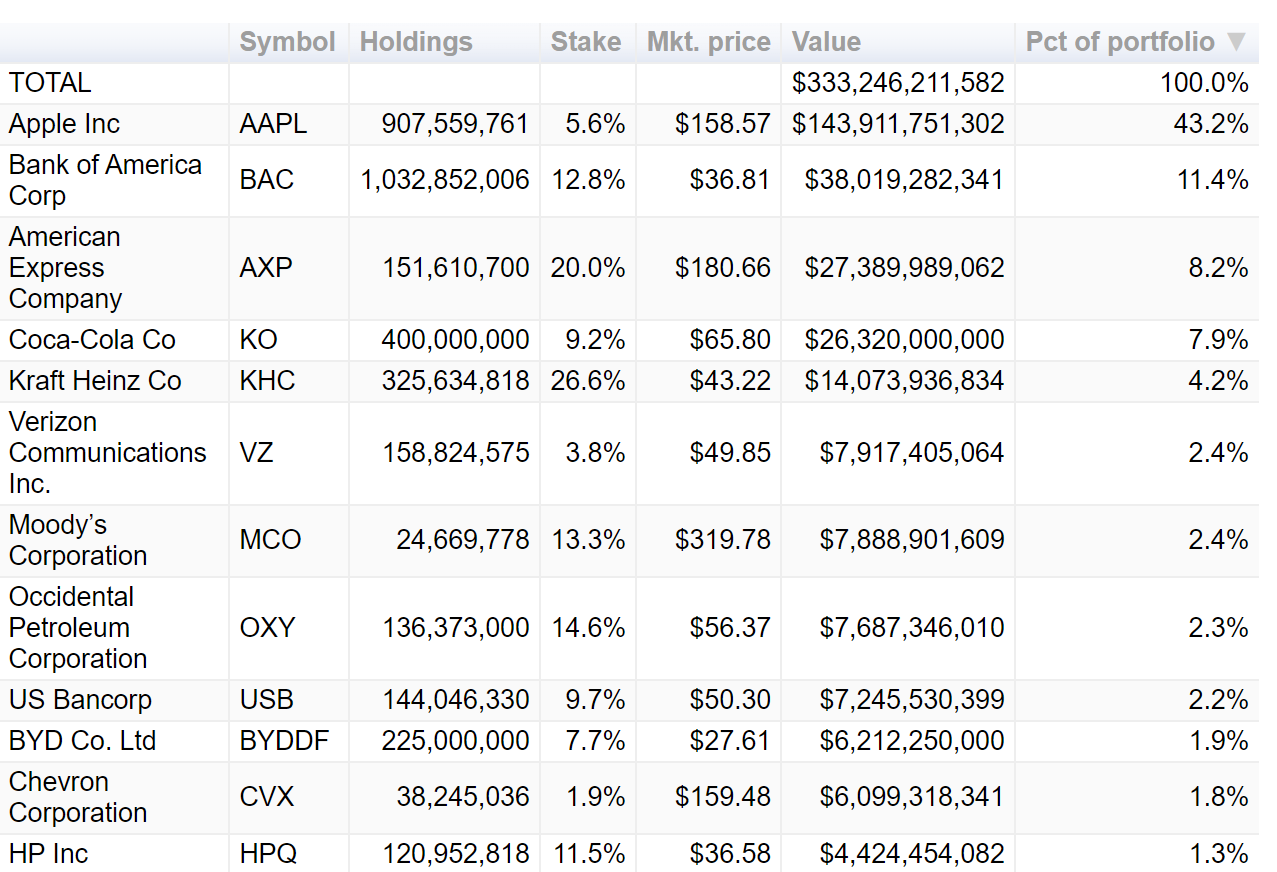

伯克希尔前十二大重仓股(截至2021年12月31日) 图片来源:CNBC

大卫·卡斯认为,股东可能提出的问题有:

最近美股下行的情况下,伯克希尔是否发现了新的投资机会?

近年来,伯克希尔以每年250亿美元的左右规模回购自己的股票,今后回购是否还会持续?

伯克希尔重仓了比亚迪7.7%的股份,是其唯一持股的中国公司,巴菲特和芒格如何看待加大在中国的投资?

此外,巴菲特(91岁)和芒格(98岁)的健康状况也是股东关注的焦点。今年3月,芒格宣布从担任董事长45年的Daily Journal卸任。巴菲特在4月中旬接受CBS名嘴查理·罗斯的采访时也坦承,年龄确实已经对他自己造成了影响,包括偶尔会忘记人名,读书速度也没有以前那么快了。

股东大会还将对一系列的股东提议进行表决。4月19日,美国最大的州立公共养老基金加州公务员退休基金(CalPERS)宣布,将在股东大会上投票支持一项解除巴菲特董事长职位的股东提议,这一度引起了不小的波澜。

CalPERS管理的资产规模超过4500亿美元,持有伯克希尔约23亿美元的股份,其支持的这项股东提议最早由非盈利组织美国国家法律和政策中心(National Legal and Policy Center)提出。该中心认为,巴菲特同时担任董事长和CEO职位“极大地削弱”了两个职位的角色,从而弱化了公司治理结构。

美国著名投资人、Semper Augustus投资集团的主席和首席投资官克里斯托弗·布鲁姆斯特兰(Christopher Bloomstran)在社交媒体上分析指出,每年的巴菲特股东大会都会收到许多由激进团体通过代理人提出的“疯狂”股东提议,解除巴菲特董事长职位正是一个最新的例子,而CalPERS之所以赞同这项提议,主要是为了给他们自己要求伯克希尔旗下公司加强温室气体减排的股东提议争取更多支持。

布鲁姆斯特兰认为,巴菲特实际上已经将CEO的大部分职责转交给了格雷格·阿贝尔和阿吉特·贾因两人,他在公司更多的是负责资本配置战略和维系公司的文化凝聚力,因此弱化公司治理结构的说法是站不住脚的。

大卫·卡斯持相似的观点。他对《每日经济新闻》记者表示,通常而言,将董事长和CEO职位分开是一种良好的公司治理框架,但伯克希尔的具体情况不一样,巴菲特打造伯克希尔已经长达57年,让他卸任董事长是“完全不合逻辑的”,而且巴菲特已经表示过,未来将由他的儿子霍华德·巴菲特担任公司的非执行董事长,而格雷格·阿贝尔将接任CEO。

“虽然CalPERS持有2%的股份,但巴菲特拥有控股权。我预计90%的股东会投票反对这一提议,”大卫·卡斯表示。

华尔街的投资大师很多,但只有巴菲特一人赢得了“股神”的称号。按照2022年2月底巴菲特致股东信中的数据,自1965年巴菲特接手伯克希尔至2021年,公司每股市值的复合年增长率为20.1%,大幅领先标普500指数的10.5%。也就是说,假如一个投资者在1965年买入100美元的伯克希尔股票,那么他的投资到2021年底已经“滚雪球”般地到364.2万美元。

年逾90的巴菲特用实打实的市场表现表现证明了自己宝刀未老。2021年,伯克希尔的表现时隔多年后再度跑赢标普500指数,涨幅领先近1个百分点。2022年开年以来,受益于资产组合的良好表现,在美股整体下行的背景下,伯克希尔的股价“一骑绝尘”,3月中旬A类股股价史上首次突破50万美元大关。截至4月25日收盘,伯克希尔股价上涨了12.3%,同时期标普500指数则下跌了近10%。

图片来源:CNBC截图

据彭博亿万富翁指数,今年以来,在全球十大富豪榜上的7名美国富豪里,科技大佬们身价纷纷缩水,只有巴菲特一人的财富不降反升。

巴菲特近来的出手频率和力度显示出他仍然保持着敏锐的洞察力和决策魄力。今年一季度,伯克希尔投出和将要投出的资金合计220亿美元,是新冠疫情以来投资额最大的一个季度。

最大一笔交易是3月21日以116亿美元收购保险公司Alleghany,收购价格较上一个交易日收盘价高出25%,收购预计第四季完成。这一收购规模排得上伯克希尔史上前五,也是巴菲特六年多以来的第一次大型并购。

此外,在俄乌冲突进一步推高石油价格之际,巴菲特在13个交易日内持续加仓西方石油,总计投入约70亿美元。自去年开始,巴菲特便开始押注能源价格上涨,第四季度大幅加仓能源巨头雪佛龙,使其成为伯克希尔稳定的十大持仓名单里唯一的新进股票。雪佛龙股价今年已经上涨了36%。

4月6日,伯克希尔又披露已持有惠普大约11.4%的股份,股票彼时价值约42亿美元。

虽然自伯克希尔公布投资消息以来,三家公司的股价目前大体上处于持平的状态,但这也许正好应证了巴菲特的长期主义风格,“巴菲特投资是因为他认为三家公司的股价过低,而且没有进入大多数投资者的视野,”大卫·卡斯点评道。

| 留言与评论(共有 0 条评论) “” |