又见证历史了。

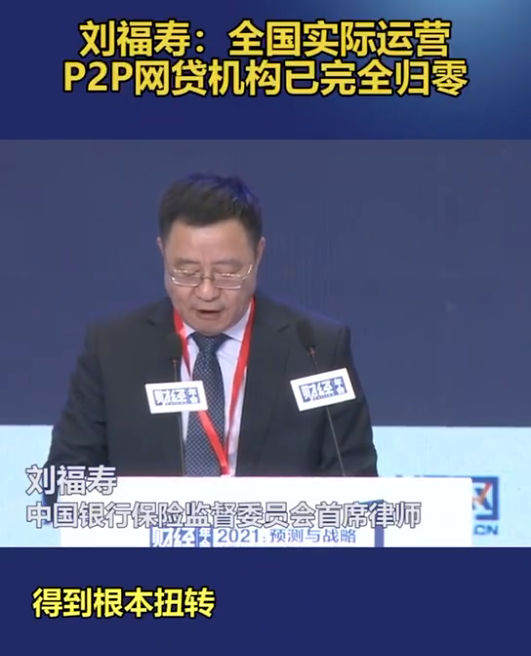

11月27日,银保监会首席律师刘福寿表示,金融业防范化解重大风险攻坚战取得实质性进展,互联网金融风险大幅压降,全国实际运营的P2P网贷机构到今年11月中旬完全归零。

此外,在防范和化解系统性金融风险方面,刘福寿也分享了四点思路。

P2P网贷机构“归零”

刘福寿表示,目前金融资产盲目扩张得到根本扭转,影子银行风险持续收敛,其规模较历史峰值压降约20万亿元,不良资产处置大步推进,从2017年初到今年9月末,银行业处置的不良资产超过之前八年的总和。

截自新浪微博@财经网 相关视频

《每日经济新闻》记者注意到,从今年前三季度的数据来看,银行业共处置不良贷款1.73万亿元,同比多处置3414亿元,新提取贷款损失准备1.54万亿元,同比增长15%。截至9月末,商业银行境内逾期90天以上贷款与不良贷款之比为80.2%。

刘福寿还指出,金融违法、腐败行为受到严厉惩治,一系列的重大非法集资案件、不法金融集团和中小银行机构风险得到稳妥的处置。互联网金融风险大幅压降,全国实际运营的P2P网贷机构由高峰时期的约5000家逐渐压降,到今年11月中旬完全归零。

另外,大中型企业债务风险有序化解,房地产金融化、泡沫化势头得到遏制。地方政府的隐性债务风险初步得到控制。

从银保监会公布的数据来看,截至今年三季度末,我国银行业金融机构本外币资产已经达到了315.2万亿元,同比增长10.5%,商业银行的不良率为1.96%,季度环比上行0.02个百分点。

同时,截至今年三季度末,商业银行的拨备覆盖率为179.8%,资本充足率为14.41%,总体上保持平稳;保险公司总资产达到了22.4万亿,比年初增长了9.1%。

做好高风险非银金融机构的处置工作

关于未来金融机构和监管机构如何防范和化解系统性金融风险,刘福寿在此次讲话中提供了以下几点思路:

一是前瞻应对银行不良资产反弹,督促金融银行业机构做实资产分类,加大不良资产的处置力度。

二是有序推进中小银行改革和风险化解,做好高风险非银金融机构的处置工作,持续拆解高风险影子银行的业务,严查严控资金违规流入房地产领域,积极配合防控地方政府隐性债务的风险。

三是坚持推动市场乱象整治工作常态化,严厉打击金融腐败和违法犯罪,坚持全链条治理非法集资,把防范打击涉非犯罪同化解风险、维护稳定统筹起来。

四是前瞻性做好应对外部环境可能变化的准备,指导涉外金融机构做好风险预案,提升应对国际风险的能力和水平。

此外,在加快构建现代化的金融监管体制方面,刘福寿也提到,要大力推动金融监管科技建设,提升跨区域、跨市场、跨行业交叉金融风险的甄别、防范和化解能力,提升监管的数字化水平。

资料图,图文无关(来源:摄图网)

光明网评论:需要反思P2P网贷

为何有生存的土壤

27日下午,光明网发表评论文章称,网贷机构完全归零,这无疑从根本上清除了P2P爆雷的土壤。

最近几年,P2P网贷平台如同一个怪兽,吞噬和洗劫着巨额的个人财富和社会财富。其中一些网贷机构许诺的回报之高,且在经营业务之后的爆雷之快、“跑路”之及时,都显示了其“来者不善”的经营意旨。P2P网贷平台爆雷之高发,“跑路”之普遍,已经使网贷机构成为金融领域的“犀牛群”,其所造成的不独是金融问题,更有大量的社会问题。

回顾P2P网贷平台在短短几年的成长史,人们可以发现,从P2P网贷机构开始出现起,P2P网贷的风险就不断地暴露出来。可以说,上述“实际运营的P2P网贷机构”,正是伴随着此起彼伏的雷声而攀升至了“5000家”峰值。值得思考的是,为什么在雷声隆隆中,竟还有那么多的网贷机构可以准生“蹈雷”,以致发展到目下整个业态的“娱乐至死”?一个在互联网风潮中创新而出的新业态,短短几年间就将自己玩死在刚刚迈出几步的路途上,其因其责何在?

当然,反过来,更值得人们思考的是,为什么在雷声隆隆中,竟还有那么多的人前赴后继、唯恐人后地让自己的血汗钱付之以鼠标或手指的一击?在面对面都不敢“松弦”的信用环境中,为什么有那么多人竟相信电脑或手机屏幕上的对话框,然后倾囊给出自己和家人的多年积蓄?这种心态的成因和缓解之道何在?

进入中等发达国家行列之后,居民对金融资产的需求会有大幅度提高。居民投资渠道不畅,货币避险保值手段有限,致使大量游资散在民间。为这部分民资找出路,不仅是满足居民在温饱以外提升了的个人需求的需要,也是充分利用资金润滑经济运行的需要。从经济运行的实际情况看,需要找出路的民资大量存在,需要资金的市场主体也大量存在,两者之间缺的是渠道。现有银行的服务以及当下资本市场的表现,更激化了这两个需求之间的紧张状态。

从当前情况看,P2P网贷阵亡了,但金融创新不应止步。给民资开路,这是不断增长的居民需求和市场需求。对此,“管死”“放死”都不足取。

(部分内容来自光明网,作者光明网评论员)

记者|张卓青 编辑|廖丹 赵云 杜恒峰

校对|何小桃

封面图来源:摄图网

|每日经济新闻 nbdnews 原创文章|

未经许可禁止转载、摘编、复制及镜像等使用

如需转载请向本公众号后台申请并获得授权

| 留言与评论(共有 0 条评论) “” |