中国基金报 格林

日前,多只海外大型中国股票基金披露了7月的持仓情况。多只百亿元以上的基金大举加仓中国互联网。世界头号对冲基金桥水基金日前在官网发布研究报告指出,欧美正在迈入滞胀。而决策者对这一可能性的认识不足,他们做出错误决策的可能性较大。中国、日本滞胀风险比英美低得多。这种情况下,机构人士指出,中国市场分散风险作用凸显。

万亿巨头富达旗舰基金大手笔增持互联网

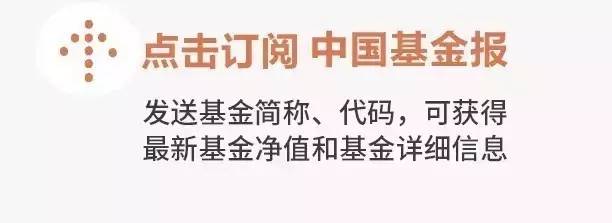

万亿资管巨头富达旗下的“中国消费新动力基金”(Fidelity Funds - China Consumer Fund )最新规模44.24亿美元。来自晨星的数据显示,截至2022年7月底,基金的重仓股包括腾讯控股、阿里巴巴(港股)、贵州茅台、美团-B、AIA、蒙牛股份、银河娱乐、京东(港股)、中国平安(港股)等。

7月基金对上述重仓股进行全面加仓。其中,加仓幅度最大的阿里巴巴(港股)加仓18.72%,同期基金对腾讯控股加仓16.67%,对保险龙头AIA加仓16.05%,对京东加仓8.82%。

来源:晨星

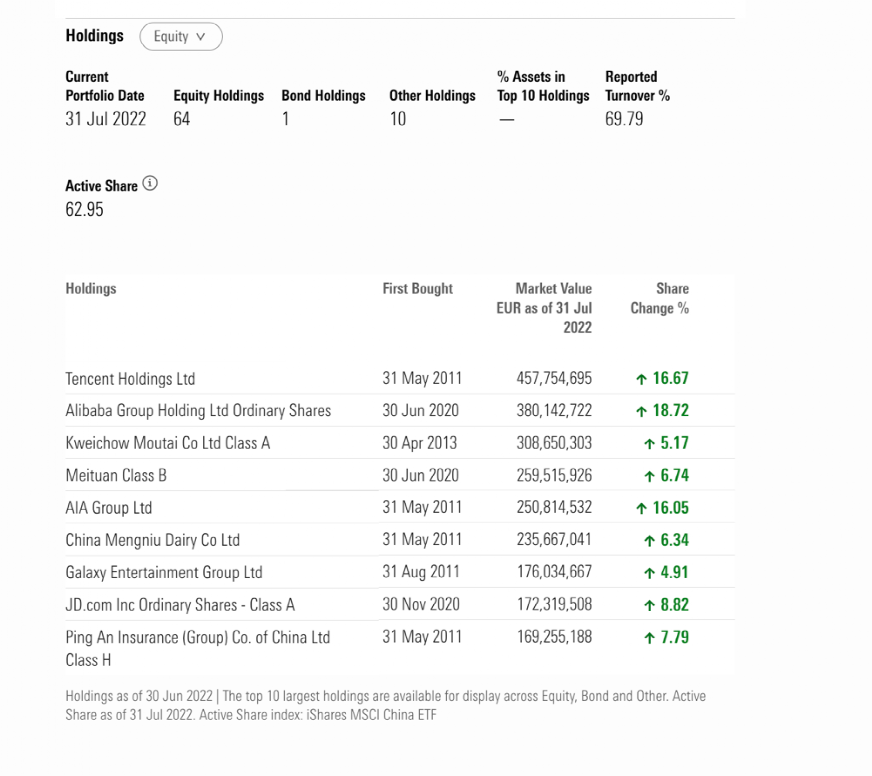

富达旗下另一旗舰中国基金,富达中国焦点基金7月也对组合进行了调整。值得注意的是,这只基金重仓买入了阿里巴巴。目前阿里巴巴ADR和阿里巴巴(港股)分别居于基金的第一大和第二大重仓股。

7月,基金小幅减持了阿里巴巴港股,增持了阿里巴巴ADR。7月基金增持腾讯控股4.87%。基金对百度进行了小幅减持。7月,基金还对建设银行、招商银行、工商银行进行了增持。

来源:晨星

“Fidelity Funds - China Focus Fund”最新规模28.92亿美元,由富达旗下价值干将宁静领衔管理。

欧洲巨头安本显著加仓贵州茅台

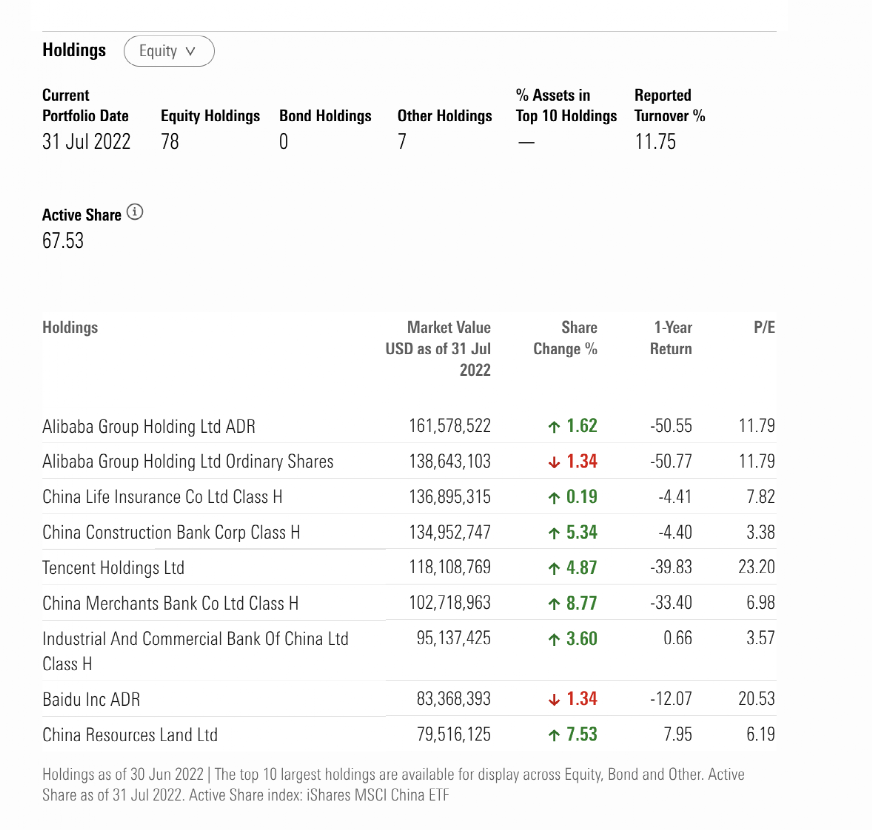

安本旗下中国投资老将姚鸿耀管理的 Aberdeen Standard SICAV I - China A Share Sustainable Equity Fund I Acc USD,最新规模33.15亿美元。

姚鸿耀7月对基金重仓股进行全面加仓。对第一大重仓股贵州茅台加仓幅度高达10.80%。此外,基金对美的加仓幅度高达24.82%,对招商银行加仓幅度高达44.43%,对广联达加仓幅度高达28.59%,对迈瑞医疗加仓幅度也高达21.75%。

截至7月底,基金的前10大重仓股为贵州茅台、中国中免、华测检测、迈瑞医疗、宁德时代、招商银行、隆基绿能、广联达、宁波银行。

施罗德投资旗舰基金大手笔加仓美团

另一欧洲万亿巨头,施罗德旗下的中国旗舰基金“施罗德国际精选基金中国A股”(Schroder International Selection Fund China A )最新规模45.87亿美元。

基金7月对组合进行了小幅调整。与安本不同,施罗德的这只基金对贵州茅台进行小幅减持,对中国平安进行小幅减持,对欧派家居进行了小幅减持,对美的集团进行了小幅减持,对顺丰控股和宁波银行也进行了小幅减持,对宏发股份和卫星化学进行了微微增持。

截至7月底,基金前十大重仓股为中国平安、贵州茅台、欧派家居、招商银行、美的集团、芒果传媒、顺丰控股、宏发股份、卫星化学、宁波银行。

施罗德旗下另一旗舰中国基金“施罗德国际精选基金中国机遇基金“(Schroder International Selection Fund China Opportunities )最新规模16.40亿美元。

7月,基金对美团-B进行了大手笔加仓,加仓幅度高达29.28%。基金对阿里巴巴(港股)进行大手笔加仓,加仓幅度高达16.68%。同期,基金加仓腾讯控股3.31%,加仓AIA8.58%。截至7月底,基金的前十大重仓股为阿里巴巴(港股)、腾讯、汇丰控股、药明生物技术、紫金矿业、贵州茅台、美团-B、AIA、隆基绿能、山东黄金。

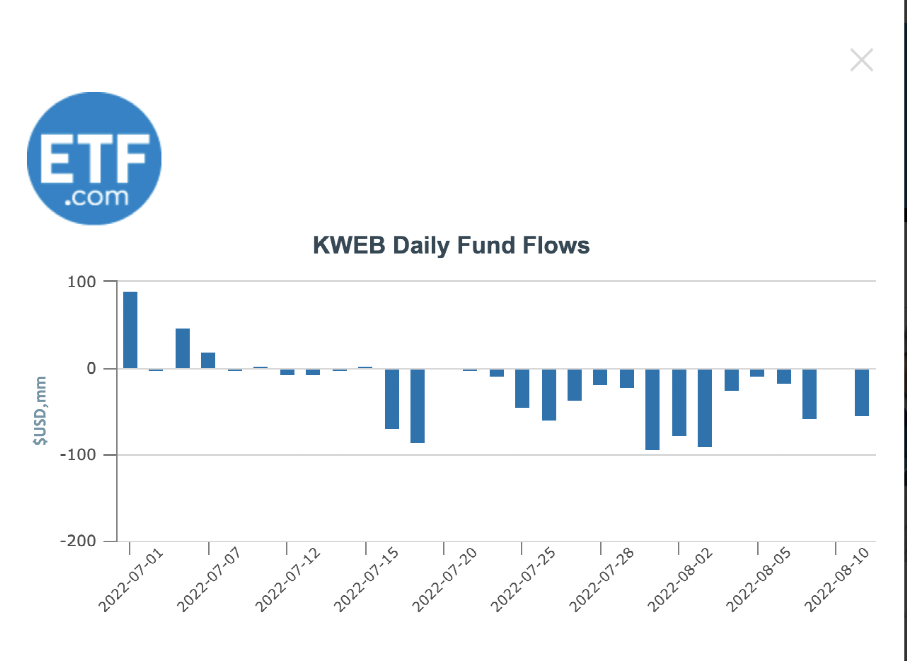

海外中概互联网ETF遭遇资金净流出

尽管大型的海外中国股票基金继续增持中国互联网公司,不过,海外发行的中概互联网ETF近期遭遇资金流出。

7月1日至8月12日,海外第二大中国股票ETF KWEB,遭遇资金净流出6.25亿美元,其中大部分净流出为8月之后发生。

说明海外投资者对中国互联网公司的态度并未达成一致,且个人投资者随着外部环境的变化态度容易变化。

全球头号对冲基金:美国迈向滞胀

全球政治经济环境日趋复杂化,包括全球投资者的操作也愈发困难。这种情况下,中国市场作为分散组合风险的作用凸显。

全球头号对冲基金桥水7月25日在官网发表研究报告指出,美国正在迈向滞胀。

桥水在报告中说,QE对金融市场产生了最直接的影响。央行印钞之后,它通过金融市场(F)将流动性注入经济,对利率水平和资产价格产生影响,进而间接影响人们的消费支出。在过去十年中,大规模使用量化宽松政策和随后的 货币政策3使金融市场充斥着流动性,并导致金融资产的表现大大优于实际经济。从QE到QT,会产生相反的影响。它从金融市场抽走资金,并间接影响消费支出。这与持续大量发行国债相结合,债券市场到股票市场正在产生流动性漏洞。这可能导致金融市场表现逊于经济。

政策收紧可能会通胀放缓,但它是否将通胀降到市场反应的水平(2.5%)和美联储预期和目标水平(2%)取决于收缩的深度和持续时间。

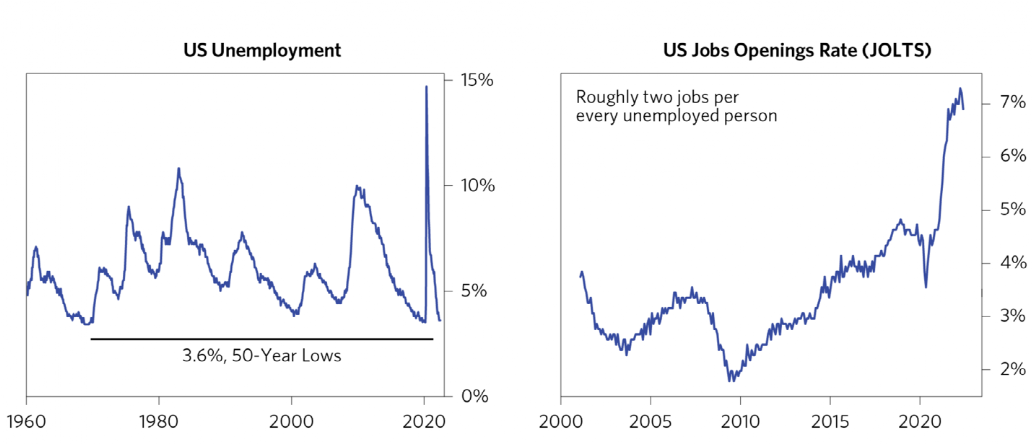

因为一般来说,工资水平增长有惯性,而目前工资水平增长速度是很难使得通胀水平降到2%的。

而近期要指望工资水平大幅下调是不可能的。因为劳动力市场非常紧俏。失业率接近历史地位,而市面提供的职位充裕。出来找工作的人少,空余职位多。与此同时,物价上涨,求职者倾向于要求更高的工资。

美国的失业率趋势

来源:桥水官网

所以,政策收紧的程度必须很深,时间必须够长,这样才可以降低信贷增速,并且信贷增速降低必须是持续的,这样才可以进而降低消费支出,消费支出降低也必须是持续的,这样才能使得劳动力市场走弱,最后才有可能将通胀降至2.5%之下。历史上,劳动力市场开始疲软一般领先于工资下降两年左右,这个时间有可能在一个较宽的范围波动。

这一情形并没有被市场反映。我们认为旷日持久的滞胀的可能性正在变得更高。

上述讨论是基于美国的情形讨论的。这一原理是普遍使用的。但是具体到不同市场经济,由于不同国家对疫情的反映不同,因此不同国家的情形不同。之前使用最激进的货币政策3的国家,问题就更严重。美国外,欧盟区国家和英国就是如此。中国和日本的问题较为轻微。而地缘冲突也一定程度上加深了这一问题。不过不同国家受到的影响不同。

展望未来,这一滞胀的环境会为经济和政治带来不稳定因素,推升经济和政治的波动性。决策者会面临各方面的压力。更糟糕的是,决策者似乎并不理解这一局面,他们做出错误决策的风险正在提升。

编辑:舰长

| 留言与评论(共有 0 条评论) “” |