10月26日,河北省医用药品器械集中采购中心发布了《关于开展20种集采医用耗材产品信息填报工作的通知》,其中出现了“角膜塑形硬性透气接触镜”——也就是用于延缓青少年近视的OK镜。

由于高价、定制化等特点,OK镜一直被认为处于消费赛道,此次纳入省集采有点“意外”,也让投资者关心起OK镜生产销售企业未来的业绩。

国家药监局官网信息显示,目前国内有五家企业生产OK镜,涉及的上市公司为欧普康视和爱博医疗。其余10家均为进口厂商。

OK镜纳入集采后,相关上市公司均发表回应。其中,爱尔眼科称,视光业务占公司约五分之一,OK镜只是其中之一,公司的回旋余地大。欧普康视则无法给出确定性回复。

但需明确的是,纳入集采后,OK镜的部分溢价将被挤出。且对于OK镜而言,医院渠道一直是兵家必争之地,如果集采进一步铺开,这一渠道的竞争将更加公开透明化。

图片来源:河北省医疗保障局网页截图

受OK镜或将纳入省集采消息影响,10月27日早盘,欧普康视(SZ300595,股价33.49元,市值299.68亿元)开盘不久即跌停,爱尔眼科(SZ300015,股价25.65元,市值1841亿元)一度重挫约15%,爱博医疗(SH688050,股价210.15元,市值221.03亿元)一度跌超10%。截至收盘时,欧普康视的跌停仍未打开,爱博医疗跌5.76%,爱尔眼科收跌13.08%。

股价重挫后,上市公司紧急发声“自救”。

日前,爱尔眼科董秘吴士君曾发文表示,从去年开始就有很多投资者顾虑OK镜是否将纳入集采的问题,“当时我们就认为这不是一个大问题,并且在互动易上公开表示‘即使未来集采,也可以实现以价换量,让更多孩子用上OK镜’”。

吴士君的依据在于中国OK镜渗透率。他引用东吴证券数据称,2020年,我国儿童青少年总体近视率为52.7%,青少年近视总人数达到1.07亿;与此同时,同年我中国角膜塑形镜渗透率仅为1.26%,市场规模为20.92亿元;相比于美国3.5%的渗透率,中国OK镜渗透率有望持续提升。

另一方面,对于爱尔眼科来说,OK镜只是视光业务的其中一种,而视光业务占公司总业务规模的五分之一。“我们的回旋余地比较大。”吴士君说,“从最严峻的预期考虑,市场格局可能会因集采而改变,但近视防控的需求将越来越大”。

相比爱尔眼科,欧普康视和爱博医疗等对OK镜的依赖更显著。

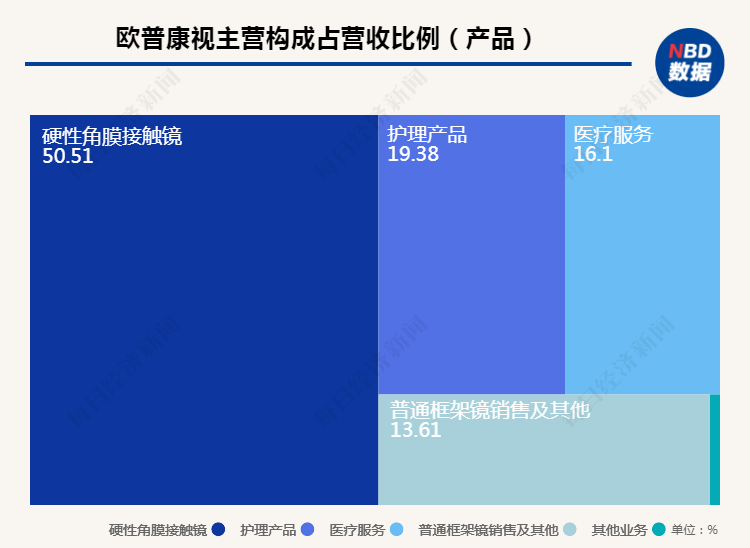

相关数据显示,在国产OK镜市场,欧普康视占据了市占率第一的位置。Wind数据显示,2019年至2021年,欧普康视的硬性角膜接触镜业务分别实现销售收入6.47亿元、8.08亿元和11.18亿元,占公司总营收的比重分别为100%、92.76%和86.33%。

欧普康视在互动平台表示,河北省的上述通知是让企业填报信息,是否实施带量集中采购及招投标细则均待确定。公司致电河北省医保局未能接通,将继续联系。

欧普康视方面还表示,带量采购正常的结果是量升价降,如全面实施,对为公立医院提供产品的经销机构可能产生较明显的影响。对于厂家,则要看量升的影响和价降的影响综合后之效果,目前无法判断。

对于欧普康视而言,其大量OK镜产品及服务是通过自建或合作的视光中心——即非公立医院提供,公立医院一旦执行集采是否影响院外的价格体系?对此,欧普康视方面表示,公立医院集采后非公立眼科和视光服务机构的收益是否将降低,目前无法给出确定性回复。

据媒体报道,爱博医疗方面则称,公司目前对该事件没有作出判断,具体还要看这个政策后续如何发展。

长期以来,由于高价、定制化等原因,OK镜被看作属于消费赛道。

国盛证券研报显示,OK镜产品有定制化、个性化的特点,其渠道利润远大于工业端利润。

据媒体援引的招银国际研报截图显示,一副成本为400元的OK镜最终到消费者手中的价格演变到了10000元/副,这还不包含冲洗液、护理液等附加费用。算上OK镜有更换周期,连续佩戴OK镜的价格不菲。

高昂的价格造就了相关上市公司的高利润率。以欧普康视为例,2019年至2021年,欧普康视的硬性角膜接触镜业务毛利率分别为78.41%、80.54%、77.38%。

此外,高价也给了中间环节以灰色收入的空间。据中新网报道,裁判文书网发布的一则判决显示,2013年,时任荆州市某医院眼科主任陈荆生与某国产OK镜厂家的代理商张某达成合作意向,由供应商给予医院销售额15%比例的利润,但此后陈荆生将回扣比例一再提高,从15%涨到30%,后又提高至50%,最后双方矛盾爆发以致东窗事发。

一旦集采降临,上述灰色地带的费用有望被挤出,OK镜的价格回落是大概率事件。

但与种植牙的逻辑类似,针对OK镜的收费有相当一部分是对医疗服务的收费。吴士君就表示,OK镜不是太阳镜,验配高度个性化,产品和相应的医疗服务多元化,包含了初检、试戴、调整、定制、每月复查、镜片维护以及万一出现并发症后的及时诊治处理,在集采和竞争中收费模式必然会趋于更合理。医生的技术价值、全程的劳务价值、医院的品牌价值,都会得到应有的体现。

“以前是打包收费,以后会不会分开定价?都不清楚,但无论如何,肯定让医患双方的利益都得到合理维护,因为只有合理的模式才能可持续。”吴士君还说。

对于爱尔眼科来说,公司认为自己业务多元,回旋余地较大。

对于欧普康视和爱博医疗来说,一旦OK镜纳入集采意味着什么?

记者拆解欧普康视财报发现,公司收入高度依赖OK镜产品,但近年来,欧普康视将业务拓展的重心放在自建和合作视光终端上。

2021年,欧普康视新增的合作终端有300多家。截至2021年末,欧普康视已建立合作关系的终端总数超过1400家,其中参股和控股的终端超过350家。仍以2021年为例,欧普康视合并报表的营收增长较上年同期增长了4.24亿元,母公司的营收增长了1.76亿元。这就是说,欧普康视有超2亿元的增长是由合并报表内的子公司贡献。

从近年来纳入合并报表的子公司数量来看,欧普康视2018年~2021年纳入报表的子公司分别为65家、115家、204家和290家,除少量子公司并表是非同一控制下企业合并外,大部分子公司均为投资设立。

2021年7月,欧普康视还发起近22亿元定增,拟投入17.79亿元,在60个月内新建眼视光终端1348个。这意味着,欧普康视在接下来的五年内,每年平均要新增200家以上服务终端。

也即是说,欧普康视的大量终端存在于院外市场,而集采主要针对的是公立医院渠道,这是否意味着欧普康视受到的集采冲击将较小?但借助过去集采药物的经验来看,一旦某品种的院内市场价格下调,院外价格体系也无法独立存在。加之OK镜属于第三类医疗器械,有严格的验配服务、机构资质等要求,如果叠加院内价格优势,消费者将大量涌向院内市场,欧普康视的院外体系也无法独善其身。

但如果OK镜集采进一步铺开,此前已经被“分食”的院内渠道将重新洗牌。记者注意到,近年来,国产和进口ok镜厂家为抢占渠道展开一番争夺。以早期进入国内的进口品牌欧几里得为例,其通过公立医院渠道,市场份额一度仅次于欧普康视。如果国产品牌借助价格优势中标集采,其将扩大在院内市场的份额。

对于“后进者”爱博医疗而言,集采如果带来洗牌,则也是一次增长市占率的机会。据东吴证券6月梳理,从2021年销量来看,目前欧普康视市场份额保持在20%~25%,第二梯队有阿尔法、欧几里德、CRT、露晰得,市占率约10%~15%。

今年上半年,爱博医疗人工晶状体和角膜塑形镜分别实现收入1.78亿元和7593万元,前者凭借超七成的贡献仍然担当公司的营收主力;但从增速看,“普诺瞳”角膜塑形镜收入同比增长71.70%,增长势头更加显著,在总收入中占比也从上年同期的21.44%升至27.82%。

注:

博视顿视光 指 北京博视顿视光科技有限责任公司

天津视达佳 指 天津视达佳科技有限公司

浙江天瞳 指 浙江天瞳医疗器械有限公司

每日经济新闻

| 留言与评论(共有 0 条评论) “” |