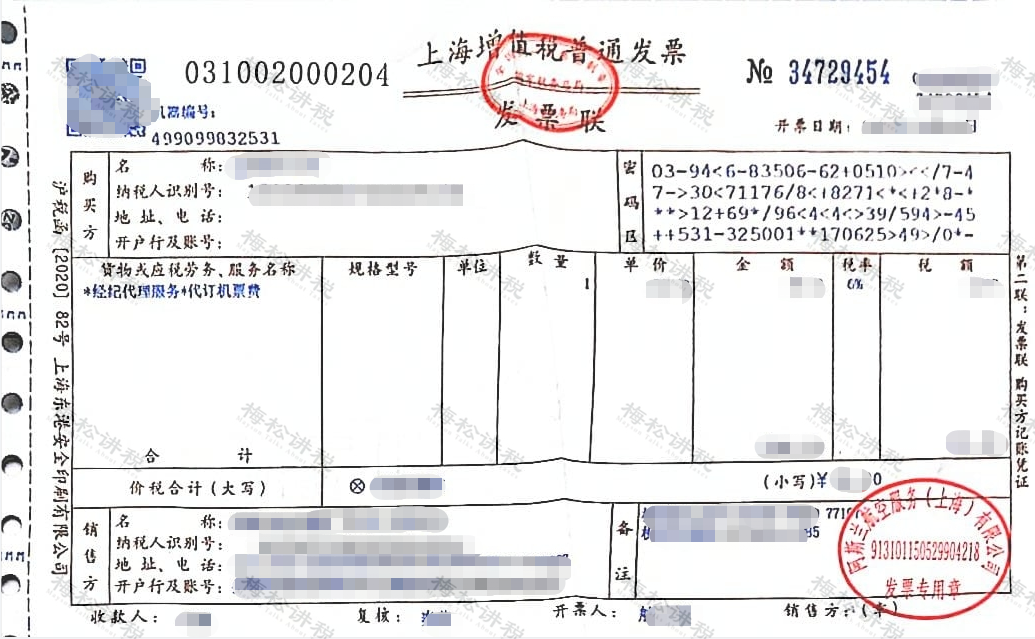

财哥最近在整理业务人员差旅费报销单时,翻来覆去都没有找到飞机票的行程单,谁知道业务人员却兴冲冲的说,“这不是专门给你们开了纸质发票嘛!”

会计财哥看着这张发票,心中五味杂陈。仔细看来,这张发票至少存在两个问题:

(1)服务名称是“经纪代理服务”;

(2)是纸质发票,而非电子发票。

而根据规定,只有“国内旅客运输服务”的电子发票才能够抵扣进项税!所以,这张发票显然不能抵扣!

差旅费是大部分企业或多或少会涉及到的业务,那差旅费凭证的涉税事项还有哪些需要注意的呢?今天小编给大家整理最全的入账、抵扣、扣除攻略,建议收藏学习!

01

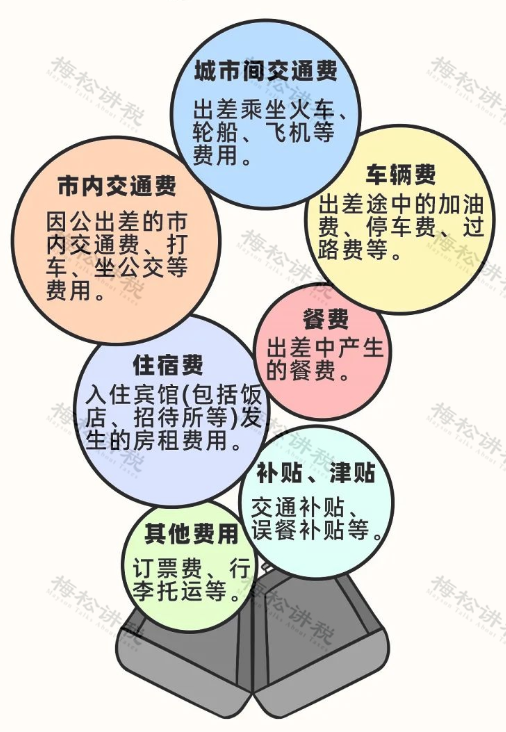

差旅费包括什么

现行的会计准则和税法中,其实并没有关于差旅费的明确定义。我们目前主要参考的是《中央和国家机关差旅费管理办法》(财行〔2013〕531号)中的相关规定。

02

差旅费如何入账

差旅费根据其发生的目的不同,需要计入不同的成本费用科目中:

1、管理层或后勤部门人员出差发生的费用,计入

管理费用—差旅费

2、销售人员为销售产品而发生的差旅费,计入

销售费用—差旅费

3、销售人员为宣传和推广产品而发生的差旅费,计入

销售费用—业务宣传费

4、企业为客户承担的差旅费,计入

销售费用—业务招待费

5、企业的董事或独董,未行使其职责而发生的差旅费,计入

管理费用—董事会费

6、企业邀请专家进行培训而为其报销的差旅费,计入

管理费用/销售费用—职工教育经费

7、制造业企业委托生产,委派生产技术人员到受托方生产现场进行技术指导和现场质量控制而发生的差旅费,计入

制造费用—差旅费

注意!!!

会计记账时,不能只附一张发票,还需要附证明差旅费真实性的相关证明材料,包括但不限于出差人员姓名、时间、地点。出差目的、支付凭证等。

03

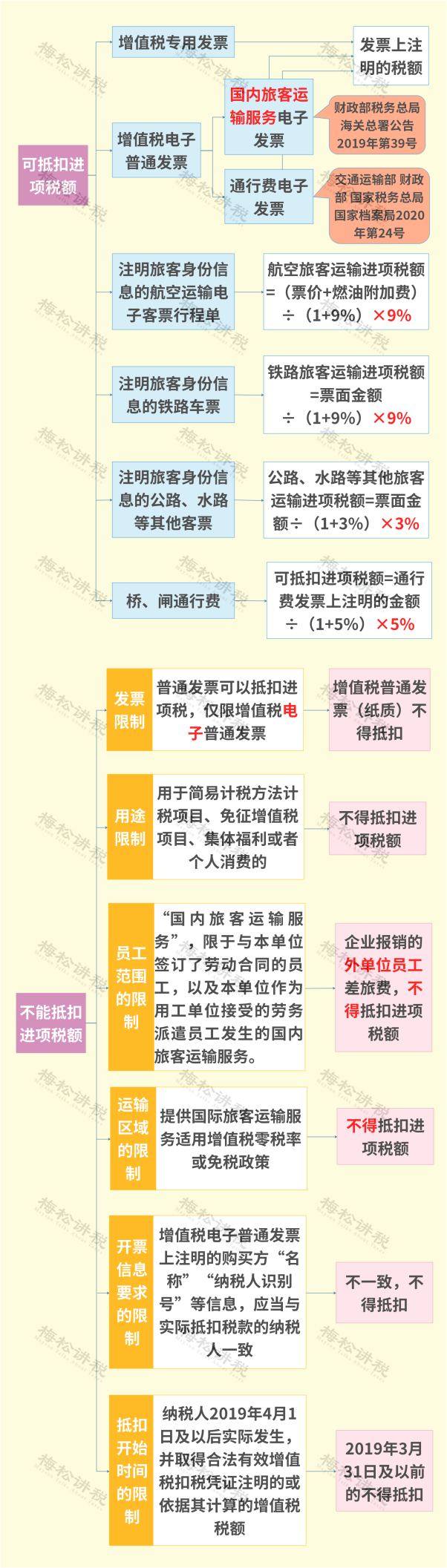

差旅费之增值税涉税处理

差旅费中涉及增值税进项税抵扣问题的,主要包括交通费、车辆费和住宿费这三大类。(餐饮费发票无论如何是不能抵扣进项税的)

一、交通费

目前,有部分地区也推出了电子客票:

客票中直接显示了税额,以后再遇到火车票报销时,就不必计算抵扣增值税税额了,直接勾选抵扣即可!

二、车辆费

(1)自有车辆:出差途中产生的费用,如加油费、维修费等,取得增值税专用发票的,可以税前抵扣,普票则不能抵扣。

(2)私车公用 :出差途中产生的加油费专用发票,可以认证抵扣。但是,公司必须签订租车协议,并且要明确约定油费、停车费等由公司承担,否则不得抵扣。

(3)租车费用:按照规定取得的增值税专用发票可以抵扣。

三、住宿费

出差途中产生的住宿费,只有够取得公司抬头的增值税专用发票,才允许抵扣。但是,以下情况也不允许抵扣:

(1)属于集体福利的,如报销的员工旅游、探亲等情况下的住宿费;

(2)属于个人消费的,如公司股东或员工 ;

(3)企业免税项目或简易计税项目编制人员 出差发生的住宿费。

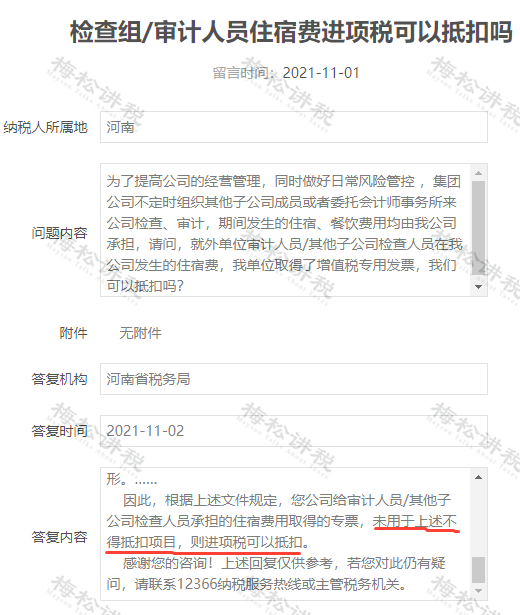

前面我们说到,企业给外单位人员报销的机票、火车票等是不能够抵扣进项税的,那么外单位人员的住宿费能够进行抵扣呢?

根据总局的答疑情况来看,只要企业发生的该笔住宿费与生产经营有关,并且未用于不得抵扣项目的,如用于集体福利、免税项目等等,取得增值税专用发票是可以抵扣进项税的。

附:交通费增值税申报抵扣流程

| 留言与评论(共有 0 条评论) “” |