图片来源:pexels

2018年12月,福布斯中国就国内VC/PE行业发展趋势采访投中研究院院长国立波时,他曾表示,“2018年年底这个时点,的确有很多投资机构对于当下境况比较悲观。但实际上,单纯用‘资本寒冬’来形容目前环境过于片面,准确的说‘冰火两重天’更确切,‘分化’将成为2019年行业发展的主旋律。”

去年,国立波就预测到了2019年人民币基金的大洗牌以及分化的主旋律。,2019年年底国立波接受福布斯中国采访时再次对VC/PE行业发展趋势进行了剖析与展望。

总结2019年VC/PE行业发展特点与态势,国立波认为:“VC/PE行业已经告别以往粗放型、非理性的发展阶段,发展路径“转换”,开始进入高质量发展阶段。14,000多名基金管理人呈现优胜劣汰、存量出清的状况。最近基金行业协会发布的基金登记与备案的最新规定,本质上就是淘汰伪私募,规范真私募,这些新措施出台是VC/PE进入高质量发展阶段的具体体现和必由之路。只有去伪存真,VC/PE行业才能轻装上阵,迎来新的发展机遇。2020年,这种“转换”的趋势将进一步提速。”

盘点2019年VC/PE行业募、投、退环节表现,国立波表示:募资和投资环节同比降温趋势明显,而退回环节表现成为难得的亮点。

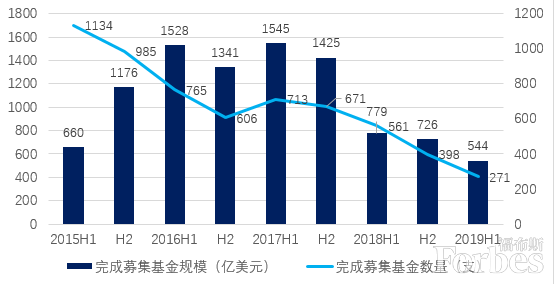

根据投中研究院数据显示,2019年上半年,国内VC/PE机构完成募集基金数量及规模均出现明显下降。2019年上半年完成募集基金规模544亿美元,完成募集基金数量271只,而去年上半年,完成募集基金规模779亿美元,完成募集基金数量561只。完成募集基金规模降幅明显低于数量降幅,行业头部化效应显现。

近年中国VC/PE市场各类基金募资情况比较

国立波表示,今年募资情况相比去年难度更大,但分化也十分严重:国有背景基金募资相对表现突出,美元基金表现不俗,而市场化人民币基金募资困难超出想象。甚至到了今年年底,部分头部人民币基金也面临募资困难。

随着募资难加剧,创投机构或者没有弹药可投,或者更加珍惜手中弹药,出手也更加谨慎。创投机构投资项目数量同比也大幅下滑超过50%。2019年前11个月仅有5,387家企业拿到了创投机构的融资,数量上不足去年的1/2。同时,整体融资规模也在下跌。2019年前11个月创投圈整体融资交易规模为7,532亿元,仅2018年的43%,亦是2015年以来最低交易规模。

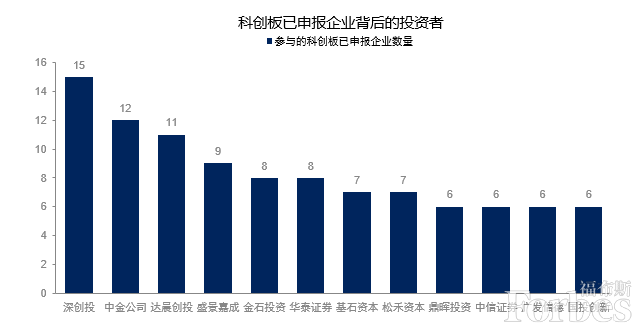

而在退出环节,表现却可圈可点。特别是科创板的开通,为人民币基金的退出打开了闸门。创投基金在科创板已申报企业中的渗透率已超过91%,过往投资者数量在3-10个的科创板申报企业占比达到56%。但是我们也要看到由于减持规定的束缚,基本上人民币基金在这些已上市科创板企业的投资只是账面回报,2020年部分回报有望落袋为安。

展望2020年,国立波认为,从募资、投资、退出三个维度来看,2020年的表现也会不尽相同。2020年将会呈现出募资难加剧、投资机会凸显、退出红利更加显现的趋势。

募资难将加剧

国立波表述:募资难会成为一个新的常态。

资管新规带来的影响其实并没有完全落地,现在还处于一个过渡期。资管新规虽然不是针对VC/PE行业,但银行等金融机构的水龙头越拧越紧,导致政府引导基金出资受阻,其他社会资本的出资更加困难。

2019年整个VC/PE行业募集资金来源不再依靠增量资金而是存量资金,机构间的竞争愈发激烈。

虽然当前市场上有吹风称明年货币政策会略微放宽,但国立波认为这不会对VC/PE行业募资难产生实质影响。国立波指出,即使货币政策放宽,真正受益的将是企业层面,而企业层面的资金链已经十分紧张,甚至岌岌可危。企业层面已经很难再有余力投向VC/PE基金。即使有资金会最终流入VC/PE行业,也会非常有限,不会产生根本性的情况好转。

国内VC/PE基金运作难以实现闭环也加剧了募资难。过去几年,大量随意投资导致行业泡沫化现象严重。一二级市场估值倒挂趋势十分明显。很多LP连本金都没回来,在缺乏赚钱效应刺激和出资能力受限的情况下,社会资本不愿再续投。这也反映了中国VC/PE行业的一大短板,即缺乏长期、可持续出资的机构LP,VC/PE行业很容易受到资金端波动的影响。

谈及VC/PE的募资策略,国立波建议投资人本身的募资理念和策略需要及时调整,即使头部机构募资也不能太过乐观,不能再用以前泡沫时代的惯性思维来看到募资这件事。

投资机会凸显

今年虽然投资金额与项目数量有所下降,但今年企业的估值开始理性回调。企业家的心里预期也在发生显著的变化。国立波称,去年很多企业都不务正业,主营业务不下苦功夫做,把精力都放在融资上。今年不少企业家更加理性,开始关注企业本身的价值增长。投资人扎堆疯抢项目的情况也越来越少,投资人也找到了买方的感觉,对项目的尽调也更加从容,对项目的议价能力也在提升。

同时中美贸易摩擦为国内企业带来很多进口替代机会,这些企业也蕴含巨大的投资机会。

目前企业估值还在水落石出的过程之中,2020年企业估值将进一步趋于理性。一些错杀的和优质的投资机会将会凸显。2020年将是VC/PE基金非常有竞争力的vintage year, 投资机构有望为LP获得优秀的回报。2020年在资产端的投资机会值得期待。

退出红利更加显现

对于人民币基金的退出,国立波相对乐观。国立波解释道,明年的资本退出渠道会迎来一波红利。明年的“退出”将从账面的退出转向LP返回现金的退出。今年,科创板正式面世,明年其他版块的注册制也渐行渐近。上市渠道的多元化、宽松化为VC/PE机构的资金退出提供了便利。不过目前的资本市场减持就像给VC/PE上了一个紧箍咒,大多数基金很难在基金的生命周期中顺利退出。对于VC/PE基金的退出,比较国外的资本市场,尚缺乏时效性和包容性,期待监管层尽快优化减持新规,或者将目前试点的创投反向倒挂机制从特惠制向普惠制转变,减少复杂的要求与程序,提升政策的有效性。

“转换”将成为2020年VC/PE行业的关键词

转换体现在诸多方面。除了宏观经济新旧动能在转换,监管政策在转换(资管新规、登记与备案),资金层面的流动性在转换之外,VC/PE在高质量增长阶段,自身新旧动能的转换也在加速。

对基金管理人而言,以前那种以“资本套利”为主、“价值创造”为辅的模式将转换为以“价值创造”为主、“资本套利”为辅的模式。过去,不少机构的团队成员更多都是做金融工程的专家,但今年很多机构更重视招募专业技术及科研人员,甚至是科学家的加盟。

随着VC/PE新旧动能的转换,有些业内从业人员有出来单干的、有抱团取暖的。对此,国立波认为,2014年至2016年那批成立的机构抓住了当时人民币基金崛起的时机,但如今也走到了需要募集第二期基金的时候。在募集人民币基金普遍较为困难的环境中,未来两年也会有一批机构被淘汰。而2017年至2018年成立的机构中,大多数将很难募集到人民币资金。

2020年,整个VC/PE行业将处于一个加速“转换”阶段。行业洗牌进一步加剧。

投资机构的投资逻辑和关注行业也在转换。

据国立波透露,眼下,不少专业投资机构本身也在做投资策略的调整。从投资阶段上,从单纯企业成长期向两端延伸,从“橄榄球策略”向“哑铃策略”转换。从投资的行业上看,美元基金传统擅长的TMT、消费互联网模式的红利已经差不多透支,机构们开始把目光转向企业服务领域和工业互联网。从人民币基金投资项目看,科创板对投资机构的引导作用显著。根据统计显示,新一代信息技术(包括芯片、半导体等)已经取代TMT成为投资机构投资者最多的赛道。随着商用普及,5G赋能也将是重要的投资方向。

同时,国立波指出,当前业内都有种感觉,整个行业处于一种优质资产的“资产荒”阶段。这可能与各种“转换”存在一定关系。随之各种转换的不断落地和到位,VC/PE行业将告别非理性繁荣的幻觉,告别低质量的粗放型增长阶段,迎来高质量和高收益的理性专业时代。

| 留言与评论(共有 0 条评论) |