中国人民银行说,各金融机构借贷产品种类繁多,计息叫法更是五花八门,只展示日利率或月利率、分期收费、“砍头息”等陷阱该如何辨别?来看权威解析↓

陷阱一:只展示日利率或月利率

比如某现金贷广告:

“日息万五”或“月利率1.5%”

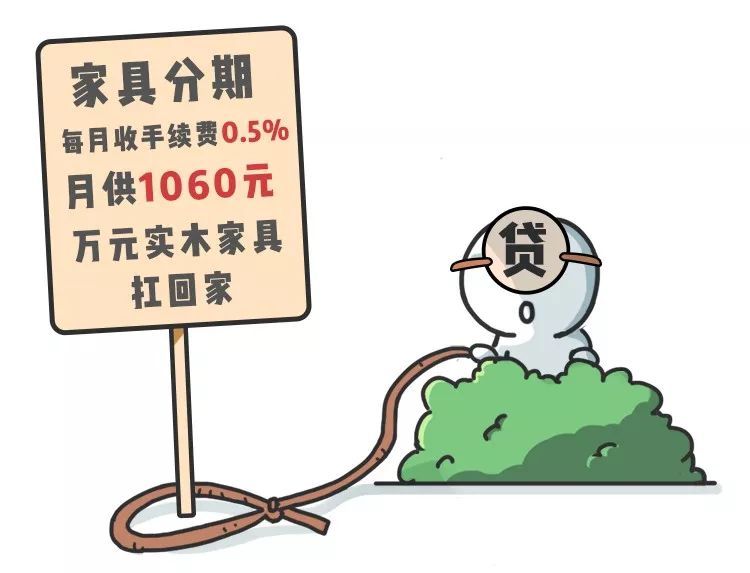

陷阱二:分期收费

只展示每期支付的利息或费用

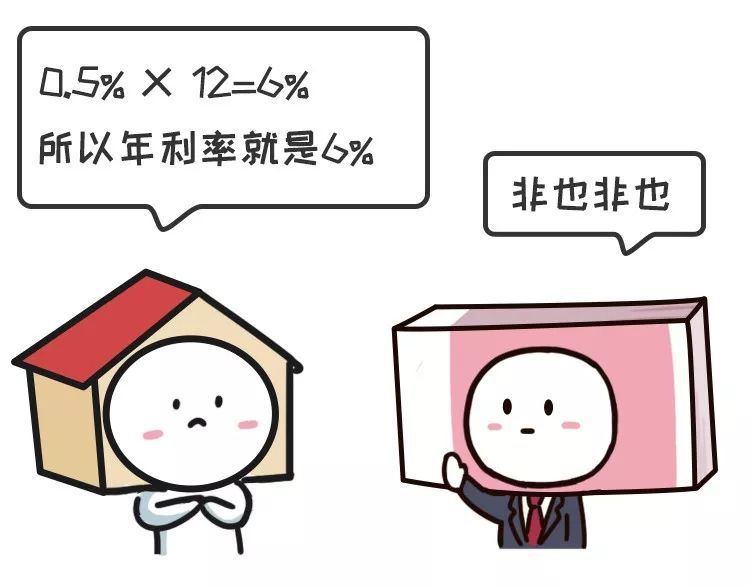

小王用消费分期贷款买了价值12,000元的家具贷款采用分12期(月)还本付息的方式每月0.5%的费用

每个月的利率好像就是0.5%算成年利率也就是0.5%x12=6%

陷阱三:“砍头息”

老张借款10万元置办家电,分12期

月利率0.5%,按月还款

签完合同后,发现实际到手只有8万剩余2万,放贷机构一开始就以所谓“贷款服务费”的名义收走了(俗称“砍头息”)

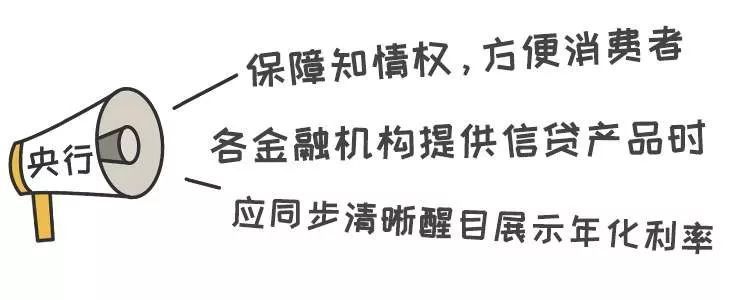

以上三个,都是借贷产品常见“陷阱”让你产生“利率幻觉”近期,中国人民银行指导市场利率定价自律机制,推进“明示年化利率”的工作,要求各商业银行、互联网金融平台等必须在相关贷款产品中明确展示年化利率,帮助消费者了解真实借款成本。

那么上面三个陷阱中金融消费者承担的真实借贷成本究竟是多少呢?

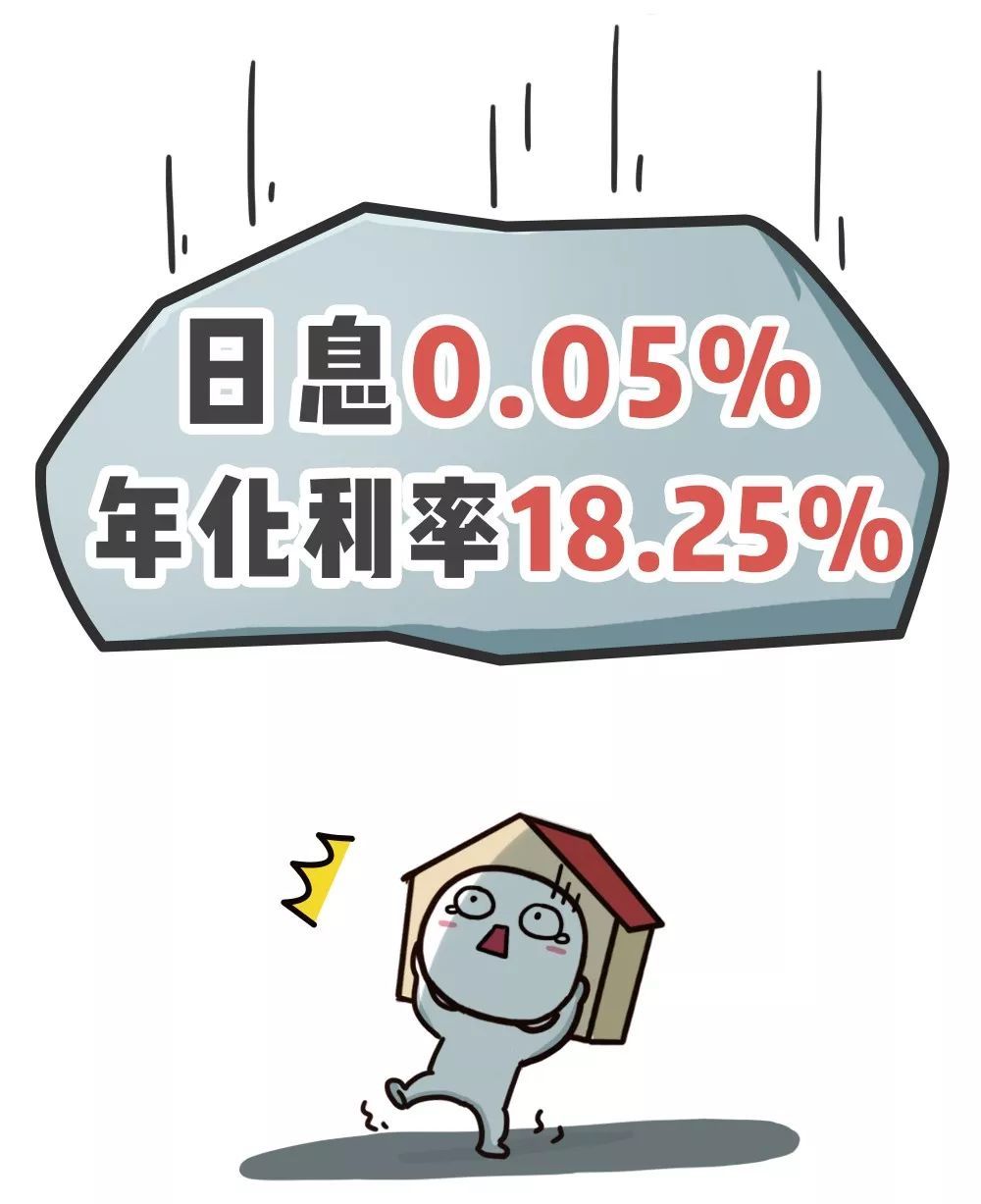

第一个陷阱中

“日息万五”是指借10,000元每日利息5元,相当于日利率为0.05%

用公式换算成年化利率年利率=月利率×12=日利率×365

也就是说,0.05%的日利率

年化利率高达0.05%×365=18.25%

第二个陷阱中

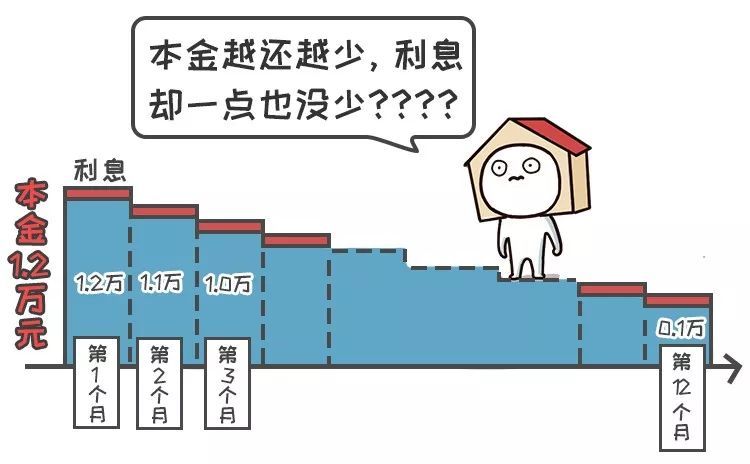

采用12期(月)付款的方式

月利率0.5%的贷款

这里计算实际利率要用到一个

“内部收益率(IRR)”概念

通俗理解IRR

根据计算,这个例子里

年化后的IRR远远不止0.5×12=6%

IRR=10.9%

公式太长不看版:

相当于,

越往后本金越少,利息不变

利率就越来越高了

有时,金融机构还会要求消费者

每月同时支付费用和利息

那么利率就更高啦

小王用消费贷款买了那件12,000元的家具,贷款采用分12期(月)付款的方式,每月除了0.5%的费用,还要支付0.1%的利率。

年化利率多少?

(0.5+0.1%)x 12=7.2%

肯!定!不!对!

第三个陷阱中

本金10万元、分12期(月)的贷款

支付每月0.5%的利息

但贷款机构先要收2万“服务费”

如此一来

使用IRR计算得出年化利率为

从借贷本金中先行扣除的利息、手续费、管理费、保证金

统称“砍头息”,属于违规产品,千万不要签约!

资料:中国人民银行

编辑:吴文俊

| 留言与评论(共有 0 条评论) |