月初央行全面降准释放8000亿资金后,今日LPR报价依旧维持不变,这波超出市场预期的操作,究竟是为何?

1月20日,贷款市场报价利率(LPR)改革后迎来第六次报价,鉴于今年年初央行刚刚进行过全面降准0.5个百分点,释放资金达8000亿元;以及为应对春节资金需求高峰,过去5个交易日(包括1月20日)央行共计通过公开市场操作投放流动性1.35万亿元,市场此前普遍认为今日1年期LPR报价下调0.5个百分点几乎无悬念,但5年期以上LPR报价是否下调则存在分歧。

然而,几乎毫无悬念的事情还是出了“意外”,今日最新报价结果显示,1年期LPR和5年期以上LPR双双维持利率水平不变。这究竟是为什么?从各大机构的分析看,理由五花八门,但至少说明LPR报价机制日渐成熟且市场化,央行窗口指导较少。至于要实现降低实体经济融资成本进一步下降的政策目标,从货币政策的角度看,后续仍需通过降准降息、进一步疏通货币政策传导机制等多种方式实现。

众说纷纭 为何LPR未下调?

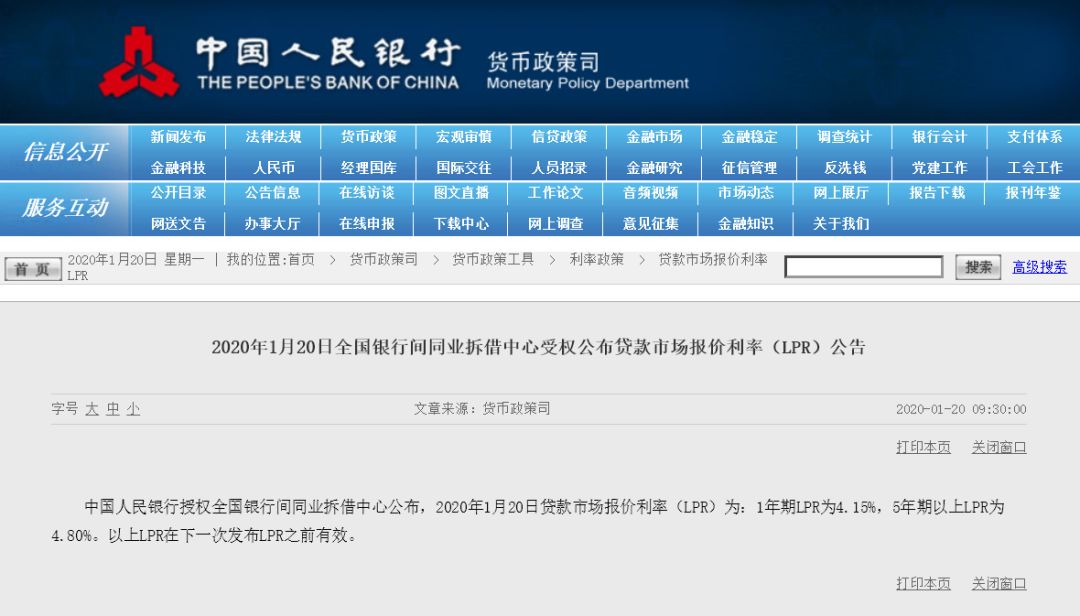

1月20日公布的LPR报价结果显示,1年期LPR报4.15%,较上月维持不变;5年期以上LPR报4.8%,同样较上月维持不变。

这一结果大大出乎市场预期,月初央行实施全面降准之际,市场普遍认为因降准可以向银行体系释放低成本的中长期资金,降低银行负债端成本,从而可以促进本月LPR报价进一步下调,但实际结果却是“岿然不动”又是为何?

中信证券研究所副所长明明对证券时报记者表示,1月虽有全面降准,但释放的8000亿元流动性主要用于弥补春节期间流动性缺口,资金利率并没有像去年9月降准后快速下行,本次降准对银行资金成本的影响小,LPR报价维持不变。

“通过降准来降低银行负债成本的说法是不准确的。”明明称,一方面,降准是向银行体系一次性投放大量流动性,这是短期流动性而非银行中长期负债;另一方面,从中长期存款的角度看,降准主要靠拉高货币乘数来提高存款增速,但中国的货币乘数已经处于较高水平,很难再大幅上升,所以即便降准,银行的存款压力还是比较大,负债端成本下降难度较大。

光大证券首席银行业分析师王一峰表示,结合1月份情况看,央行开年宣布全面降准0.5个百分点,释放长期资金约8000多亿元,并于1月15日新增3000亿元MLF投放,理论上符合LPR下调的一般规律。但1月情况也有不同之处:

1、资金面偏紧。进入中旬受现金投放高峰、缴税、政府债券发行缴款等因素的影响,资金面整体偏紧,且资金趋紧主要表现为非银机构之间,银行之间的资金面仍属季节性波动。

2、受早春影响,1月实际工作日仅为18天,信贷投放集中在中上旬,2月上旬信贷投放同样会受到一定影响,且根据季节性效应来看,2月整体信贷增长较1月份将出现较大幅度回落。从整个1-2月来看,大部分新发放贷款的定价基准依然参照12月LPR。因此,1月LPR若下调5bp,实际上对“开门红”时期贷款定价的下拉作用比较有限。

3、LPR改革降低企业融资成本的作用已经显现。央行货币政策司司长孙国峰近日透露,随着LPR报价稳中有降,企业贷款利率显著下降。“2019年12月新发放贷款中一般贷款利率为5.74%,是2017年第二季度以来的最低水平,比2018年的高点下降了0.55个百分点。8月以后新发放的一般贷款利率下降0.36个百分点,下降幅度比LPR下降的幅度要大。”这表明,目前我国贷款实际利率已出现下行,LPR改革降低企业融资成本的作用已经显现。更为重要的是,当前阶段贷款综合定价已经纳入MPA考核,这对银行的影响更大;相较而言,今年LPR的下调会更为慎重。

方正证券首席经济学家颜色对证券时报记者表示,LPR报价保持不变,一方面说明LPR报价机制逐步成熟,目前主要以银行报价为主,央行窗口指导很少。另一方面,央行认为降利率的主要方式是通过考核促使银行降成本,从而压缩LPR的加点部分。也就是说,主要还是通过疏通利率传导机制的方式降利率。

后续降准降息仍有空间

尽管1月LPR报价并未调降,但不少分析人士认为,随着后续普惠金融定向降准考核落地,以及今年降准降息还有空间,今年LPR仍有下调空间。

颜色预计,我国历史上存款准备金率的最低水平是6%,存款准备金率下调的空间依然存在。我国目前法定存款准备金率与发展中国家相比处于适中水平,但与发达国家相比依然有空间。同时,定向降准是降低小微企业融资成本非常重要的手段,预计2月底、最晚“两会”前将进行一次定向降准。至于MLF“降息”,则存在较大不确定性,预计上半年每季度依然降MLF一次5bp。

明明认为,2020年货币政策的首要目标还在于降成本,降成本有三个方向:

1、通过降准来降低资金成本,但是空间不大,后续全面降准会更加谨慎,更多是结构性调整;

2、降息,直接压低企业贷款利率,但需要银行降利差来配合;

3、进一步深化利率市场化改革,打破贷款利率隐性下限,压降大企业的利差后,通过利润驱动倒逼银行将更多金融资源转向小微企业。

“在降准效果较弱、空间有限的情况下,短期内降成本’短平快’的办法还是靠降息压低政策利率,引导LPR下降。预计今年2月或3月会有一次MLF利率下调。”明明称。

此外,按惯例,普惠金融定向降准考核也有望落地,届时也会释放千亿流动性。王一峰估算,2020年普惠金融“三档两优”定向降准释放资金5000亿左右,经过此轮调整,主要上市银行中将有约90%的银行达到普惠金融定向降准二档,享受1.5%的法准率降幅优惠。

| 留言与评论(共有 0 条评论) |